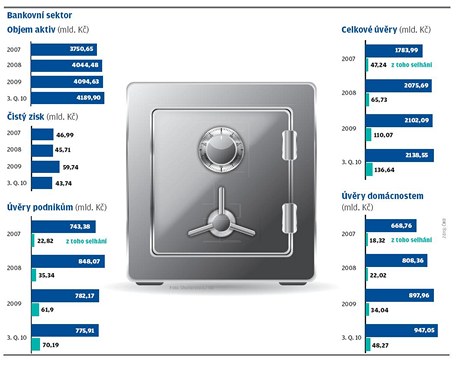

Ještě po třetím čtvrtletí loňského roku se zdálo, že tuzemské banky a spořitelny dosáhnou navzdory okolnostem na konci roku lepších výsledků než předloni. Souhrnný čistý zisk za tři čtvrtletí v minulém roce meziročně vzrostl o devět procent na 43,7 miliardy.

Nejvíce za tuto dobu vydělala ČSOB, celkem 10,25 miliardy korun. Ve srovnání se stejným obdobím předloňského roku to byl dvanáctiprocentní nárůst.

V současné chvíli se ale hovoří o meziročním propadu. "Zatím nejsou k dispozici všechna potřebná čísla, ale předpoklad je, že ve čtvrtém kvartálu došlo k výraznému zhoršení výsledků. Oproti roku 2009 lze očekávat pokles zisku zhruba o dvě procenta," uvádí hlavní ekonom UniCredit Bank Pavel Sobíšek.

"V minulém roce už žádná banka nevykazovala zisky rozpouštěním oprávek vůči cenným papírům," vidí důvod meziročního snížení celkového zisku bank Sobíšek.

Zisky se příliš nezvýší

Mírný propad zisku bank očekává i Lenka Kalivodová, analytička Raiffeisenbank. V nejlepším případě byl podle ní zisk bank meziročně přibližně stejný, určitě nedošlo ke zlepšení. Předloni přitom banky vykázaly zisk přes 60 miliard korun.

"Do bankovního sektoru teprve dochází dopady ekonomické krize. První dopadla na podniky a na výrobní proces, loni dopadla na banky. Neměly takové podmínky, aby mohly aktivně úvěrovat," vyjádřila se Kalivodová. To nejhorší mají banky na českém trhu za sebou.

Nová legislativa

|

Naopak Kalivodová předpovídá kvůli očekávanému zpomalení ekonomického růstu stagnaci a mírný nárůst zisků až v příštím roce. "Banky budou i nadále opatrné, prostor pro obrovské tempo růstu zisku zatím nevidím," uvedla Kalivodová.

Boj o firemní klientelu

Největší boj svedou letos banky o úvěry, které jsou největším hybatelem jejich byznysu. Silnější soupeření oproti loňskému roku se projeví zejména u podnikatelských půjček. I přes pomalejší růst ekonomiky budou firmy potřebovat větší financování, pro banky vznikne v podnikatelské oblasti větší prostor k úvěrování než v případě fyzických osob a domácností.

"Objem podnikových půjček poroste jednociferným tempem," odhaduje Sobíšek. Podle Kalivodové to bude asi pěti procenty. Boj se ale odehraje o dobré klienty, lehkomyslné půjčování jako v minulých letech se konat nebude.

Ještě větší roli než dosud chce v případě firemního financování sehrát UniCredit Bank. S expanzí v této oblasti počítá i Raiffeisenbank, ale také GE Money Bank. "Česká ekonomika ožívá, ožívají i naši sousedé a znova se začne investovat, zase se začnou firmy kupovat a prodávat. Takže jsme připravení poskytovat investiční i akviziční úvěry. Kvůli tomu jsme kompletně předělali náš úvěrový proces, aby byl mnohem rychlejší a abychom klientovi nabídli takovou částku, kterou potřebuje," uvedl generální ředitel Raiffeisenbank Lubor Žalman.

Aby se banka na očekávaný zvýšený zájem o půjčky připravila, bude podle Žalmana s největší pravděpodobností zvyšovat svůj kapitál. "Ve firemním bankovnictví si chceme udržet velmi rychlé tempo růstu nově poskytnutých úvěrů. Využijeme naší nové nabídky levných europlateb a budeme razantněji prosazovat naše služby v segmentu exportérů a importérů," informoval za GE Money Bank Pavel Zúbek.

Ani spotřebitelské půjčky se ale zvýšené pozornosti bank nevyhnou. Podle některých odborníků zajistí bankám nejmasovější příliv klientů. "Očekáváme u nich růst poptávky až o deset procent," odhaduje Zúbek. Podle Sobíška jsou ale takové odhady příliš optimistické, růst bude brzdit stále poměrně vysoká nezaměstnanost a nízké tempo růstu hospodářství. "Nezaměstnanost bude kulminovat až letos v prvním pololetí, v úvěrech to nebude žádná sláva, ale mírný vzestup ano," tvrdí Kalivodová.

Spořitelna zůstane opatrná

Zmírnit podmínky pro poskytování úvěrů většina bank z obav z nesplácení letos zatím nehodlá. Pečlivé řízení obchodních rizik považuje za hlavní prioritu zejména Česká spořitelna. Změnu politiky poskytování úvěrů zatím nepřipouští. Posuzovat bonitu žadatelů o úvěr jinak než dosud plánuje zatím mBank. Ačkoli detaily nechce banka vyzradit, jednalo by se o zpřísnění pravidel. O částečném uvolnění podmínek uvažuje zatím jen nebankovní poskytovatel půjček Provident Financial.

Hypotéky ani půjčky už nezlevní

|

Poboček bude víc

Většina bank plánuje také expanze distribuční sítě a zejména vlastních poboček. Největší plány má v této oblasti UniCredit Bank a Raiffeisenbank, které chtějí i nadále posilovat svoje pozice. První zmíněná plánuje během roku otevřít minimálně sedmdesát obchodních míst a navázat tak na podzimní expanzi. Mezi nová místa budou patřit také pobočky franšízového typu. Například na konec ledna se plánuje otevření franšízy v Hlušíně.

Raiffeisenbank chce otevřít zhruba 40 poboček ve městech nad 50 tisíc obyvatel. "Soukromé osoby si zaslouží větší kvalitu poradenství, proto děláme expanzi pobočkové sítě. Některé pobočky se podařilo otevřít už loni, letos by mělo být 40 úplně nových poboček či poradenských míst," uvedl generální ředitel Raiffeisenbank Lubor Žalman.

V souvislosti s tím bude banka přijímat i nové zaměstnance. Několik set nových lidí bude mít na starost především obsluhu prémiových klientů. Kromě klasických poboček hodlá banka otevírat i nová specializovaná poradenská centra. Zatímco menší banky budou přijímat lidi, Česká spořitelna hodlá v prvním čtvrtletí propustit až 550 lidí, tedy zhruba 5 procent zaměstnanců.

Volksbank a stavební spoření

Jiné plány má Volksbank. Místo rozšiřování produktů, počtu poboček a expanze distribuční sítě či většího zaměření na podniky plánuje na svých pobočkách zprostředkovávat pojistné produkty smluvních partnerů či například stavební spoření.

Stavební spořitelny se přitom naopak obávají ztráty klientů kvůli nové legislativě a řada z nich se hodlá zaměřit na finanční poradenství. Významnou změnou na bankovním trhu bude letos zřejmě příchod nové agresivní retailové banky ze skupiny PPF, která čeká na udělení licence Českou národní bankou.